Będzie trochę o przyjemnościach i bólu. Zainspirował mnie „jaro”, który w komentarzu pod poprzednim moim wpisem słusznie zauważył, nawiązując do teorii Kahnemana i Tverskiego, że dla większości inwestorów cierpienie z powodu straty jest większe niż satysfakcja związana z zyskiem. Może kogoś zainteresuje jak działa ten mechanizm a ja dorzucę jeszcze kilka swoich obserwacji.

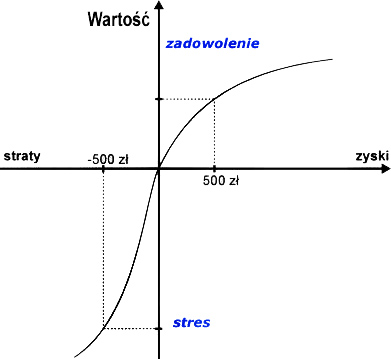

Nie będzie to wyprawa daleko w głąb idei stworzonych przez wyżej wspomnianych ojców finansów behawioralnych i zdobywców za nie właśnie Nobla. Jednym z elementów stworzonej przez nich teorii perspektywy jest zależność pomiędzy nagrodą (pożytkiem) i ryzykiem. Proponując uczestnikom eksperymentu wygraną lub stratę w grze o nierównym prawdopodobieństwie zajścia wyniku końcowego, stworzyli krzywą, która pokazuje relacje pomiędzy poziomem doznań a rezultatem finansowym gry. Krzywa owa wygląda następująco:

Oś pozioma przedstawia zyski po prawej i straty po lewej, pionowa – odczuwaną wartość (użyteczność) wyniku pojedynczego zdarzenia czyli w naszym przypadku transakcji. Ku górze osi pionowej rośnie od zera zadowolenie czyli odczuwana subiektywnie wartość a ku dołowi, w identycznej skali – rośnie ból, stres. Swoistą cechą owej krzywej jest jej niesymetryczność polegająca na wypukłości po stronie zysków i wklęsłości po stronie strat. To jest oczywiście pewien model bo w indywidualnych przypadkach przebiegi mogą się różnić poziomami ale nie kierunkiem. Wielokrotnie ją analizowałem pod kątem różnych osobowości inwestorskich (długoterminowiec, skalper itp.) i kilka wyjaśnień wpisuję poniżej.

To o czym wspomniał jaro widać na wykresie w postaci 2 punktów zaznaczonych przerywanymi liniami. Odległość od punktu zerowego, odliczana dla obu punktów na osi pionowej, jest większa po stronie stresu. To oznacza, że strata o wielkości np. 500 zł powoduje uczucie dużo większego relatywnie bólu niż zysk daje sastysfakcji przy podobnej kwocie nominalnej 500 zł (lub procentowej, bo wolę poruszać się w procentach, dla każdego 500 zł ma inną wartość emocjonalną).

Krzywa po stronie zysków rośnie wolniej i do niższych poziomów. To dlatego, że wg badań, od pewnego momentu wzrost wielkości wygranej nie odbija się proporcjonalnie na satysfakcji gdyż przestaje mieć aż takie znaczenie czy zysk wyniósł 500 czy 600 zł. Inaczej wygląda to przy niższych stawkach gdzie wzrost wygranej o taką samą wartość czyli 100 zł (np. ze 100 zł do 200 zł) teoretycznie generuje mocniejszy efekt zadowolenia.

Po stronie strat stres rośnie bardzo gwałtownie już przy niewielkich ich wielkościach. Ogromna część tej spadającej krzywej znajduje się już przed stratą o wielkości 500 zł. Oczywiście owo 500 zł jest tylko umowną wartością na wykresie dla zobrazowania proporcji.

Ta niesymetryczność krzywej ma dość znaczący efekt gdyż jest odpowiedzialna za pewne dobrze znane ze swej ponurej sławy zjawisko: tnij szybko zyski, pozwól rosnąć stratom 🙁

Wyszło ono zarówno w trakcie eksperymentów jak i widać je w szeregu realnych analiz rachunków inwestycyjnych. Wyjaśnienie jego jest następujące:

- po prawej stronie pionowej osi

inwestor podświadomie lub może czasem wręcz świadomie ale irracjonalnie zdaje sobie sprawę, że przy pewnym poziomie zysku (np. owe 500 zł) jego dalszy ewentualny wzrost przyniesie mu relatywnie dużo mniej satysfakcji (lub niemal wcale) więc zamyka pozycje przedwcześnie; patrząc jednak w drugą stronę – oddanie części zysków, jeśli używa np. stopa podążającego za pozycją, oznacza dla niego dużo większy ale negatywny skok w poziomie satysfakcji

- po lewej stronie pionowej osi

inwestor widząc, że doznaje strat, próbuje sobie wmówić albo nie dopuścić do siebie negatywnej myśli, że rzeczywiście będzie musiał zamknąć pozycję z ujemnym bilansem więc przesuwa lub odwołuje zlecenia stop loss; jak widać z wykresu strata większa niż 500 zł powoduje dość niewielkie przyrosty stresu, który urósł już do tego czasu wystarczająco dużo; natomiast kiedy strata maleje (a więc poruszamy się po krzywej w prawą stronę) to skoki w poziomie stresu są relatywnie mocne, jako że inwestor zaczyna coraz bardziej wierzyć iż uniknie straty.

CDN

–*Kathay*–

6 Komentarzy

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Zgadzam się z myślą na początku wpisu, że cierpienie z powodu straty jest większe niż satysfakcja związana z zyskiem (wystarczy wejść na salę dogrywek w dowolnym biurze maklerskim w Białymstoku), dzięki za przypomnienie ! Ja od rana cierpię, no może poza Vistulą, którą Pan Jacek nieźle wypatrzył pare dni temu w "prosto z rynku"

Kwestia podejścia do rynku. Są tacy ludzie, którzy zarobią 500 zł i są niezadowoleni, bo przeprowadzili nieprawidłowo transakcję (jestem żywym przykładem), a są bardziej usatysfakcjonowani nawet jak stracą 200 czy 300 zł, jeżeli wykonali wszystko zgodnie ze swoimi założeniami. Taki paradoks.

Po pewnym czasie straty nie bolą , a zyski nie cieszą tak bardzo jak mogło by sie wydawać.

To co bardziej boli to koszty odstępstw od założonego systemu.Czasem są to największe "realne" straty.

Pozdr

A ja jeśli można chciałbym podrzucić temat które być może mogły być materiałem na kolejne wpisy 😉

Temat, który ostatnio mnie nurtuje to mechaniczne systemy transakcyjne na rynku opcji. Czy w ogóle jest to jakoś rozpoznany i opisany temat w literaturze? Mam na myśli np. taki system : Na 8 tygodni przed wygaśnięciem opcji oblicz warunek p1 i jeśli zachodzi to utwórz stelaż a jeśli nie zachodzi p1 i zachodzi p2 to utwórz spread byka. I czy w ogóle da się to jakoś testować (Amibroker)?

Na stres to tylko wodeczka !:)

o walce ze stresem http://zdrowie.netbird.pl/?app=458